こんにちは、べびこち編集部です!

地方創生を目的とした納税制度「ふるさと納税」が開始されて以来、この制度に興味を持ちふるさと納税を行っている方も多くなっています。

そのふるさと納税の手続きの中に、ワンストップ特例制度というものがありますが、「仕組みと申請方法がよくわからない」という声も聞かれています。

そこで今回は、ワンストップ制度・申請方法について詳しく解説していきたいと思います。

結論から先に言うと、申請書を書いて、身分証明書コピーを郵送するだけ!書類は5分でできます。

ふるさと納税とは?

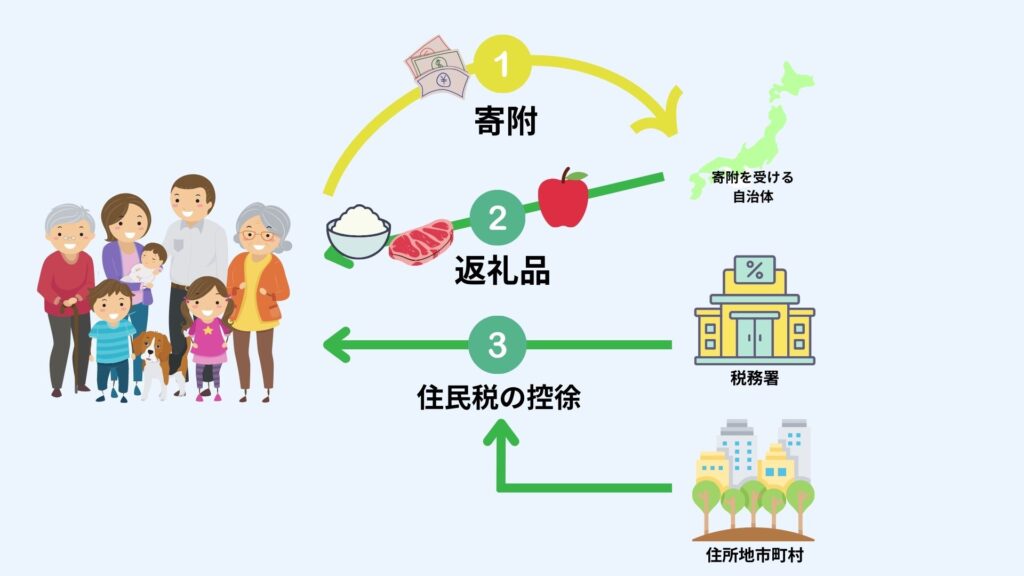

ふるさと納税とは「収入に対し課税される住民税」の先払いを意味します。

どのみち払わないといけない、住民税を先払いすることで、納税額の約30%の返礼品を受け取る事ができるという仕組みがふるさと納税になります。

ふるさと納税とは「納税」という言葉を使用していますが、実際には寄附という形をとっています。

応援したい自治体や、故郷などに寄附することにより、来年の住民税が控除されます。

5万円のふるさと納税をした場合は、翌年の住民税から48,000円減額+寄附額の30%の返礼品(15,000円相当)の返礼品がもらえます。控除後お自己負担額は2,000円。

2,000円で実質15,000円分の買い物をしているイメージですね。

税金控徐の仕組み

税金の控徐にはワンストップ特例制度と確定申告の2種類が存在しています。

サラリーマンなどの給与取得者の場合はワンストップ特例制度の利用を強くオススメします。

| ワンストップ制度 | 確定申告 | |

| オススメ | サラリーマンの方 | 自営業・経営者の方 |

| 条件 | 確定申告が不要な方 5自治体以内の寄附の場合 | 確定申告がそもそも必要な方 6自治体以上へ寄附する場合 |

| 寄附先数 | 1年間で寄附先は5ヵ所まで。 | 制限なし |

| 申請方法 | 寄附する度各自治体に申請 | 確定申告時に書類提出 |

| 控徐の仕組み | 住民税から全額控除(減額) | 所得税からの還付と、住民税からの控除 |

| 申請期間 | 寄附した翌年の1月10日必着 | 寄附した翌年の3月15日 |

給与以外に副収入が20万以上ある方

医療費控除や住宅ローン控除があるかたは

「ワンストップ制度」は使えません。

確定申告はかなりめんどくさいので、自分でしなくていいに越したことはありません!

ワンストップ特例制度とは?

ワンストップ特例制度は、簡単に言えばふるさと納税のめんどくさい確定申告を廃止した形です!

ワンストップ制度が導入される前は、ふるさと納税を行うと、納税の寄付金控徐を受けるために、サラリーマン(給与所得者)でも確定申告が必要でした。

しかし、ワンストップ特例制度が導入され、本来確定申告が不要な人(給与所得者)が確定申告をせずにふるさと納税の寄附金空所が受けられるようになりました。

普段から確定申告の必要のないひとの作業が簡略化されたよ!

ワンストップ制度は、いくつかのルールがあり、それらを守ることで確定申告なしに「ふるさと納税」の寄附金控徐が受けられます。適応されるためには以下3つの条件をクリアする必要があります。

ワンストップ制度が適応される場合

寄附が行えるのは1年間で5自治体まで

ワンストップ制度を使用する上で忘れてはならないのは、寄付は5自治体/年までだということです。6ヵ所以上の自治体に寄付した場合は、確定申告が必要になります。

- 例)2自治体で8回に分けて寄付した場合

-

ワンストップ特例制度は自治体カウントなので回数制限はありません。よって全く問題ありません。

- 例)6自治体に寄附した場合

-

この場合はワンストップ特例制度は適応されず、確定申告が必要になります。

寄附先の自治体に必要書類を送付する

確定申告が不要になる代わりに、「寄附金税額控徐に係る申告特例申請書」に必要事項を記載して、寄付先の自治体に郵送する必要があります。締め切りまでに書類が間に合わない場合にも確定申告が必要になってきます。

記事下部に申請方法や、書類の書き方を記載していますので、ご参照ください。

確定申告をする必要がない給与所得者であること

一般企業に就職している方で年収2000万円以下、会社給与以外で20万円以上発生していない方。

※上記に当てはまって居ても、医療費控除や住宅ローン控除を受けている方はワンストップ制度を利用できません。

ワンストップ制度が適応されない場合

自営業やフリーランスなど、給与所得者ではない

そもそも確定申告が必要な方はワンストップ特例制度を利用できません。

6ヵ所以上の自治体に寄付をした場合

ふるさと納税を行った自治体が6ヵ所以上の場合は適応されません。ただ、5ヵ所以内であれば何回でも寄附は可能です。

会社給与以外で副収入がある方

不動産収入がある方、給与が2000万を超える方、給与以外に副収入が20万以上ある方、医療費控除や住宅ローン控除(1年目)がある方はワンストップ特例制度は使用できません。

この場合、そもそも確定申告が必要となるので、ワンストップ特例制度の対象外になります。

要するに、副収入がないサラリーマンの方はワンストップ特例制度がほぼ使えます。

ワンストップ制度を使うメリットは?

ワンストップ特例制度には、上記で記載したように3つの条件がありますが、その分メリットもしっかりとあります。

・確定申告なしにふるさと納税を行うことができる

・ワンストップ制度が適応されれば翌年から住民税が控徐される

・住宅ローン控徐を利用する場合

確定申告なしにふるさと納税を行うことができる

ワンストップ特例制度の一番のメリットは何といっても確定申告なしでふるさと納税を行うことができるということです。言い換えれば「確定申告なしで住民税の控徐が受けられる」ということです。

実際、確定申告がめんどくさいという理由でふるさと納税をしたいけど躊躇している方もたくさんいます。そんな悩みを解消できるのがこの「ワンストップ特例制度」となっています。

ワンストップ制度が適応されれば翌年から住民税が控徐される

ワンストップ特例制度を利用することで確定申告をせずに住民税からの控徐を受けることができます。

住宅ローン控徐を利用する場合

住宅ローン控徐を行う場合は、ワンストップ特例制度を利用するのがオススメです。

住宅ローンの控徐は所得税と住民税が対象になります。確定申告した場合は双方で控徐枠を取り合うことになります。そのため、双方をうまく活用する場合はワンストップ特例制度を使用する方がお得と言えます。

住宅ローン控徐を行う初年度は確定申告が必要のためワンストップ特例制度は併用できない点は注意してください!

住宅ローンを使う年は、ワンストップ制度を利用できませんが、翌年からはワンストップ制度は利用できます。

ワンストップ特例制度のデメリットは?

・確定申告が必要な場合は使用できない

・自治体数に上限がある

・寄付ごとに申請が必要

確定申告が必要な場合は使用できない

ワンステップ特例制度は確定申告をせずにふるさと納税が行えるという特性上、確定申告が必要な方はそもそも利用できません。

サラリーマンなどの給与取得者でも、医療費控徐などで確定申告する場合や、申請書に誤りがある場合などで確定申告が必要になった際は利用できません。

自治体数に上限がある

ワンストップ特例制度では、1年間に5自治体までしか寄付できないという制限があります。

5つ以上の自治体に寄付したい場合は、確定申告が必要になってきます。しかし、5自治体以内であれば、何回でも寄付を行うことは可能となっています。

寄附ごとに申請が必要

ワンストップ特例制度を用いてふるさと納税を行った際は、1回の寄付に対して1つ申請書を提出しなければなりません。

そのため、5自治体に2回ずつ寄付したと仮定した場合、各自治体に2回(合計10回)は申請書を送る必要が出てきます。

また、申請については寄付の翌年の1月10日(必着)に寄付先の自治体に書類を提出しなければいけません。期限を過ぎてしまうと確定申告をする必要が出てきますので注意してください。

また、年末になると混みあう可能性が高いため、前もってふるさと納税を行うことをオススメします。

同じ自治体でも複数回寄付すればその都度1カウントが付きます。毎回申請書が必要ということです。

申請に必要なものとは?

ワンストップ特例制度を使用するにあたり、絶対に必要なものが2種類あります。

- ワンストップ特例申請の申請用紙

- 本人確認用紙

本人確認用紙には3パターンありますので紹介します。

| 個人番号確認用紙 | 身元確認資料 | |

Aパターン | 個人番号の写し(裏) | 個人番号カードの写し(表) |

Bパターン | 通知カードの写しor住民票(個人番号付き)の写し | 次の内いずれかの写し1点 ・運転免許証 ・運転経歴証明書 ・パスポート ・在留カード ・身体障碍者手帳 |

Cパターン | 通知カードの写しor住民票(個人番号付き)の写し | 次の内いずれかの写し2点 ・健康保険証 ・年金手帳 ・印鑑登録証明書 ・公共料金の領収書 ・児童扶養手当書 |

ワンストップ特例制度の利用するまでの手順

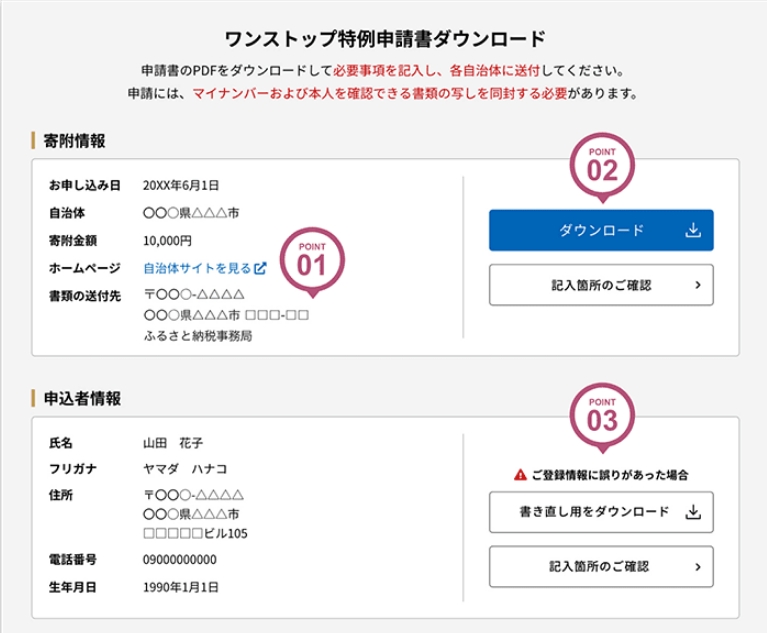

各サイトに会員登録しダウンロードする方法と、個人でダウンロードする方法があります。

ふるさと納税を行ったサイトにログイン後、マイページから書類をダウンロードすることが可能です。

サイトから書類をダウンロードすると書類の簡略化されます。5分くらいで書類を作る事が可能です。

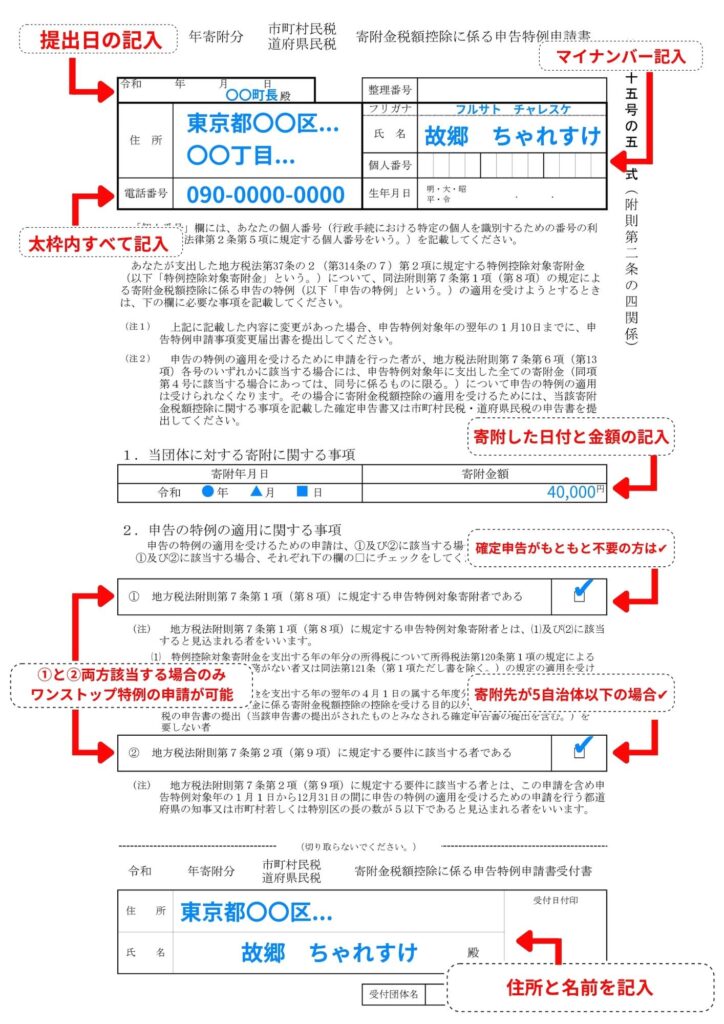

下記は記入例です。

サイトからダウンロードの場合は自動記入されており、簡略化されます。

個人でのダウンロードの場合

先ほど書いた「寄附金税額控除に係る申告特例申請書」と「身元確認資料」のA/B/Cパターンいずれかを用意してください。

寄附した翌年の1月10日必着となっています。必ず遅れないように郵送しましょう。

郵送先は寄附した自治体です。送付先の住所は各自治体に問い合わせが必要になります。ふるさと納税サイトを使用している場合はマイページの寄附履歴などから確認することが可能です。

書類に不備がないことを確認したらポストへ投函しましょう!

※1/10締め切りのため年末年始は混みあいます。余裕をもって行いましょう!

まとめ

いかがだったでしょうか。今回はふるさと納税「ワンストップ特例制度」の申請方法について解説していきいました。

ふるさと納税はかなりお得なシステムになっているので、気になる方は今すぐチェックしてください!